آراء المحللين / تحليلات أسواق الأسهم

السعودية تقترب من إصدار صكوك دولية الشهر الحالي

الاربعاء 15 مارس 2017 12:08صمقابلتي مع قناة العربية:

ذكرت وكالة بلومبيرغ أن السعودية عينت كلا من Citigroup وJPMorgan وHSBC لتنسيق إصدار صكوك دولية، كما عينت بنوكاً من بينها Deutsche Bank وBNP Paribas كمديرين للإصدار.

ونقلت الوكالة عن مصادرها أن إصدار الصكوك متوقع هذا الشهر.

وأكد الخبير بأسواق الدين الإسلامية في مجموعة البنك الإسلامي للتنمية محمد الخنيفر في مقابلة مع "العربية" أن الأسواق العالمية تترقب إصدار السعودية للصكوك السيادية لأول مرة في تاريخ المملكة.

وقال إن المملكة أقرب من أي وقت مضى لإصدار الصكوك ومن المرجح هذا الشهر، لاسيما وأن هناك نقصا في المعروض بالصكوك من فئة الجدارة الائتمانية المرتفعة التي تتواءم وتصنيف السعودية الائتماني.

الأمر الذي يطمئن بحسب الخنيفر أن السعودية ستذهب إلى أسواق الدين العالمية ولديها نسبة الدين من إجمالي الناتج المحلي الإجمالي منخفضة لا تتجاوز 12.3%، علماً أن الكويت تحمل الميزة نفسها.

غير أنه عاد ليحذر من أن رفع الفيدرالي للفائدة الأميركية سيرفع التكلفة على الإصدارات المستقبلية، وهذا أمر تجاوزته عُمان و الكويت.

وبرأيه فإن من المبكر التنبؤ بالتسعير الذي سيحول له التسعير الخاص بالمملكة، لافتاً إلى أن المهمة الأصعب لمكتب إدارة الدين تتمحور حول استراتيجية التسعير الجديدة الخاصة لهم، وكذلك الأخذ بعين الاعتبار قدرتهم بالحصول على تمويل منخفض التكلفة مقارنة بظروف السوق.

وأعرب الخنيفر عن خشيته في أن تدفع البنوك المملكة نحو علاوة إصدار تفوق القيمة العادلة، مؤكداً قدرة المملكة بالحصول على تسعير متميز داخل منحنى العائد الخاص بسنداتها التقليدية.

وكان الأمين العام للجنة المالية بالديوان الملكي، محمد التويجري، قد صرح لـ"العربية" أن السعودية تخطط لاقتراض ما بين 10 و15 مليار دولار من الإصدارات الدولية هذا العام.

المصدر:

آخر وأحدث التحليلات

الندوات و الدورات القادمة

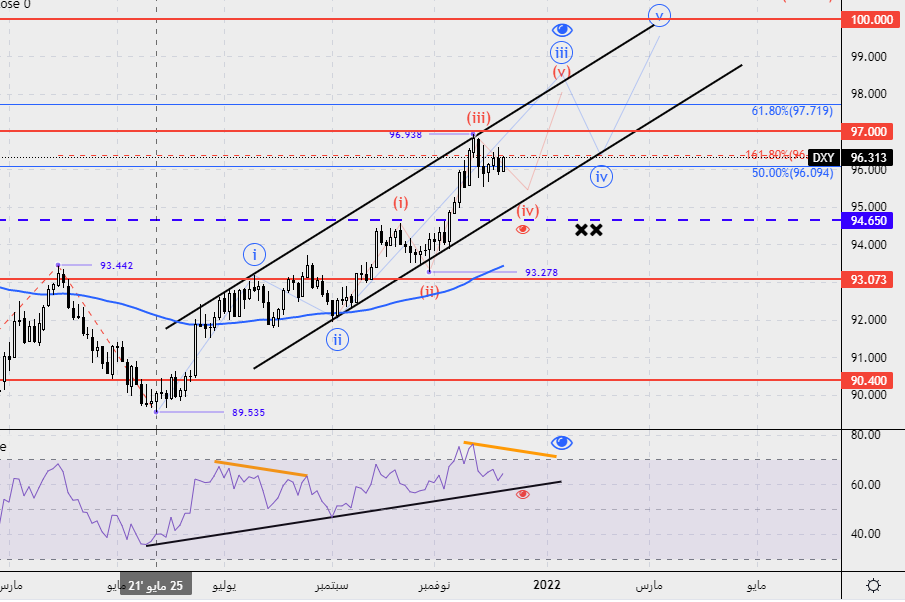

أساسيات التحليل باستخدام التحليل الموجي - موجات إليوت 1

- الاربعاء 22 مايو 08:30 م

- 120 دقيقة

- م. وليد أبو الدهب

مجانا عبر الانترنت

مجانا عبر الانترنت

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات