آراء المحللين / تحليلات الفوركس

ما هو مصير الدولار خلال الأشهر المقبلة؟

الخميس 07 أكتوبر 2021 01:52مارتفع الدولار الأمريكي شهر سبتمبر 2021 الماضي بنسبة 1.7%، مواصلاً الموجة الصاعدة التي بدأت في الـ25 من شهر مايو 2021، ليحقق خلالها مكاسب وصلت إلى 3%، وقد ارتفع الدولار مقابل العديد من العملات الرئيسية، وكان اليورو أحد أكثر عملات تأثّرت بارتفاع الدولار. واستفاد الدولار من توقعات بدء الفيدرالي خفض مشترياته من السندات، خصوصاً مع الارتفاع الكبير الذي حصل في التضخّم.

وكان الاحتياطي الفيدرالي قد أقرّ خطط تحفيز من خلال برامج شراء الأصول وصلت إلى 120 مليار دولار شهرياً، كما قام الاحتياطي بخفض أسعار الفائدة لأدنى مستوياتها تاريخياً بين 0.0% و0.25% خلال جائحة كورونا لإخراج الاقتصاد من أسوأ ظروفه منذ الحرب العالمية الثانية. لكن، مع ارتفاع التضخّم إلى 5.3% بحسب مؤشر أسعار المستهلكين، يبدو بأن الاحتياطي الفيدرالي لا بدأ أن يبدأ جدّياً بخفض التحفيزات الاقتصادية خشية خروج التضخّم عن السيطرة والتسبب بارتفاع في أسعار أصول متنوّعة تهدد بنشوء فقاعات اقتصادية كالتي نتجت بعد سياسات آلان جرينسبان عندما خفض الفائدة لفترة طويلة، تبعها ارتفاع سريع بالفائدة ليتسبب ذلك بانفجار فقاعات اقتصادية تسببت في أزمة الرهن العقاري، فالأزمة المالية العالمة 2008.

من هنا، من المحتمل فعلاً أن يبدأ الاحتياطي الفيدرالي خفض برامج شراء الأصول اعتباراً من الشهر المقبل نوفمبر 2021، وأن يستمر بذلك حتى ينهي هذه البرامج قبل منتصف عام 2022، ليبدأ بعدها رفع الفائدة بشكل تدريجي. وأغلب التوقعات تشير إلى أن الفيدرالي قد يقوم برفع واحد على الأقل بالفائدة خلال العام المقبل، لتصبح الفائدة بين 0.25% و0.50%، بل هنالك توقعات بأن يتم رفعها لنطاق 0.50% و0.75% في حال لم يتوقّف التضخّم عن الارتفاع.

وجاء الارتفاع الكبير في أسعار النفط، وتعثّر سلاسل الإمداد ومعضلة النقل البحري لتصب كلّها في صالح رفع التكاليف والأسعار، مما جعل الفيدرالي في آخر اجتماعاته يعلن بأن التضخّم قد يبقى مرتفعاً لفترة أطوّل مما كان يعتقد سابقاً.

بالمقارنة، البنك المركزي الأوروبي وبنك اليابان المركزي وكذلك الوطني السويسري من غير المرجّح أبداً أن تبدأ رفع الفائدة أو القيام بتقليص برامجها التحفيزية بشكل تام لفترة طويلة جداً، ومؤشر الدولار يتأثّر بهذه العملات كما يلي:

· اليورو: 57.6%

· الين الياباني: 13.6%

· الفرنك السويسري 3.6%

بالتالي يكون مجموع أوزان هذه العملات هو 74.8% من مؤشر الدولار، فيما يتبقّى الـ25.2% موزعّة على الجنيه الإسترليني (11.9%) والدولار الكندي (9.1%) إلى جانب الكرونة النرويجية (4.2%).

هنالك احتمالات جيّدة أن يرفع بنك إنجلترا المركزي الفائدة، كما أن بنك كندا المركزي من غير المستبعد أن يقوم بالمثل عام 2022، لكن كما نرى، الوزن الأكبر قادم من اليورو والين الياباني والفرنك السويسري مجتمعة بنسبة تأثير 74.8% على مؤشر الدولار الأمريكي، وهذا يعني بأن الأفضلية ستكون للدولار بالنسبة لتوقعات أسعار الفائدة.

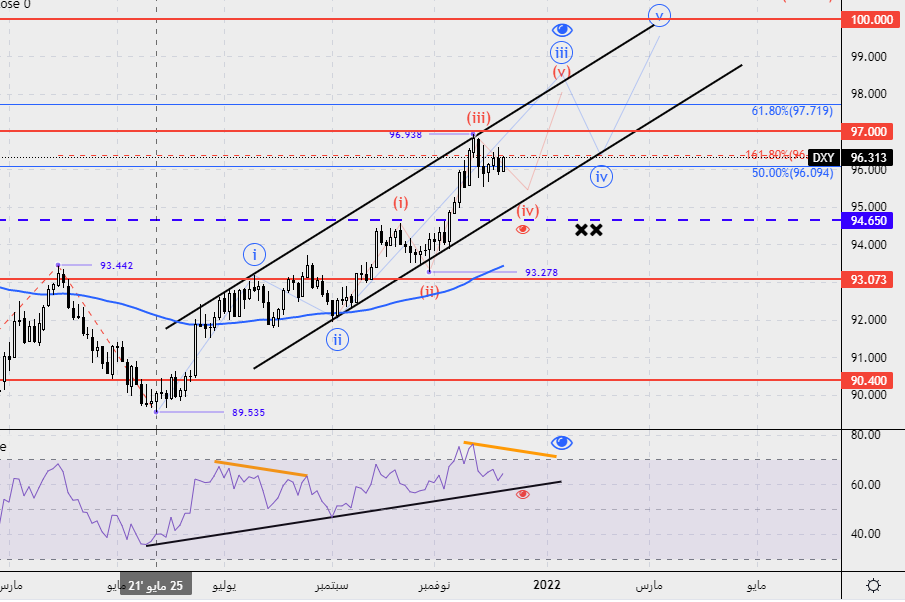

على ذلك، من المحتمل لعوائد السندات الأمريكية أن تبقى أعلى مما هي عليه في أوروبا واليابان وسويسرا، كما أن الدولار قد يجتذب المستثمرين كونه العملة الأكثر تداولاً في الأسواق، فالاتجاه الإجمالي للدولار خلال الأشهر المقبلة على الأرجح سيكون صاعداً مقابل سلّة العملات الرئيسية.

فنيّاً، من الممكن أن يستمر مؤشر الدولار الأمريكي بالارتفاع طالما استقر فوق 93.30 نقطة، وقد يحاول وصول مستوى المقاومة الفني والنفسي 95.00 نقطة. الثبات فوق 95.00 نقطة يرجّح امتداد الاتجاه الصاعد، وصولاً إلى 97.00 نقطة على مؤشر الدولار.

آخر وأحدث التحليلات

الندوات و الدورات القادمة

تداول العملات باستخدام الدايفرجنس وأنواعه مع استراتيجية قوية

- الاثنين 20 مايو 10:30 م

- 120 دقيقة

- أ. محمد صلاح

مجانا عبر الانترنت

أساسيات التحليل باستخدام التحليل الموجي - موجات إليوت 1

- الاربعاء 22 مايو 08:30 م

- 120 دقيقة

- م. وليد أبو الدهب

مجانا عبر الانترنت

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات