توزيعات أرباح الأسهم، تأثيرها وأهميتها

كما ذكرنا من قبل في مفهوم التداول والاستثمار في الأسهم، إنه هناك طريقتان رئيسيتان لجني أرباح من سوق الأسهم، الأولى كانت الأرباح الرأسمالية ويكون ذلك عن طريق شراء الأسهم المتوقع نمو شركاتها وارتفاع أسعارها على أمل البيع عند سعر عالي وتحقيق أرباح، والطريقة الثانية هي توزيعات الأرباح، وذلك من خلال شراء أسهم الدخل income stocks وهذه الأسهم التي تدر دخلا على أصحابها من توزيعات الأرباح على المساهمين، إلى جانب دور هذه التوزيعات في قياس مدى قوة ونمو شركاتها، وسنحاول من خلال هذا المقال إلقاء المزيد من الضوء عليها لفهم ماهيتها ودورها وتأثيرها

وسيدور المقال حول النقاط الرئيسية التالية

ما هي توزيعات الأرباح Dividends ؟

في الإدارة المالية توزيعات الأرباح هي جزء من أرباح الشركة المدفوعة لمساهميها وعندما تحقق الشركة ربحًا، فهناك طريقتان يمكن من خلالها استخدام الأموال الفائضة. يمكن للشركة إما أن تقرر إعادة استثمار الأرباح في الأعمال التجارية لتحقيق المزيد من النمو وهو ما يطلق عليه الأرباح المحتجزة أو توزيعها على مساهميها. يأخذ توزيع النقد على المساهمين شكلين: الأول هو إعادة شراء الأسهم، والآخر هو توزيعات الأرباح النقدية.

إن قدرة الشركة على دفع أرباح الأسهم أو التوزيعات النقدية يعكس قوتها الأساسية واستدامتها للمساهمين، فعادة ما تميل الشركات الكبيرة ذات النمو المستدام ولو كان بطيئا إلى دفع أرباحا منتظمة على العكس من الشركات الصغيرة أو النامية والتي تفضل الاحتفاظ بأرباحها بإعادة استثماره في النمو، وهذا يعني أن الشركات التي لا تدفع أرباح لمساهميها ليست بالضرورة شركات بلا ربحية أو خاسرة، إنما رأى مجلس الإدارة أن إعادة استثمار الأرباح في العمليات التجارية الخاصة بالشركة سيعود بالنفع الأكبر على الشركة ومساهميها من دفعها نقدا للمساهمين، أو أنها في حاجة للحفاظ على الأموال الإضافية لتغطية أمور مالية أخرى أو لظروف طارئة

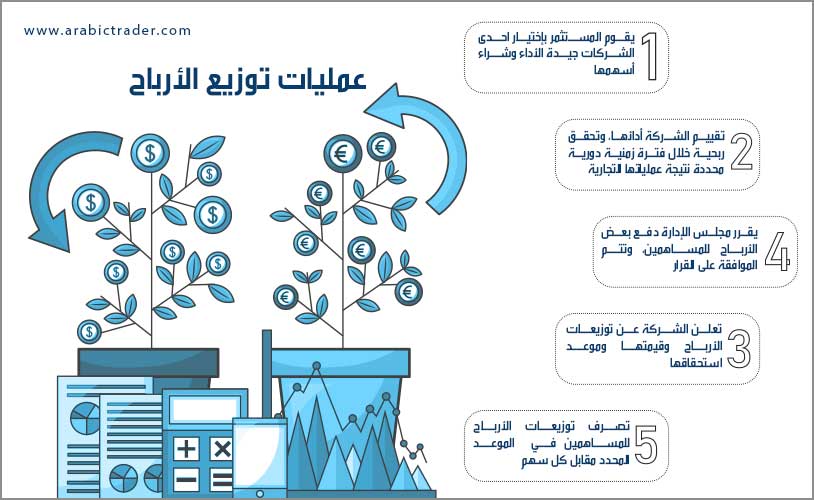

تتم عملية توزيع الأرباح من خلال بعض الخطوات كالتالي

- تحقق الشركة ربحية خلال فترة زمنية محددة بالإضافة إلى الأرباح المحتجزة نتيجة عملياتها التجارية وتعاملاتها في الأسواق

- يقرر مجلس الإدارة أنه يجب دفع بعض الأرباح للمساهمين - بدلاً من إعادة استثمارها، وتتم الموافقة على توزيعات الأرباح المخطط لها

- تعلن الشركة عن توزيعات الأرباح وتفاصيلها مثل القيمة والموعد وتاريخ التنفيذ وقيمة الربحية لكل سهم

- يتم دفع توزيعات الأرباح للمساهمين في الموعد المحدد

أهمية توزيعات الأرباح للمستثمرين

يمكن تلخيص فائدة وأهمية توزيعات الأرباح بالنسبة للمستثمرين خلال نقطتين رئيسيتين

1. أداة مهمة لتقييم السهم

مثل العديد من المقاييس الأخرى المستخدمة من قبل المحللين لتقييم أداء السهم والتي تم الحصول عليها من البيانات المالية للشركات كنسبة السعر إلى الأرباح P/E ratio توفر توزيعات الأرباح نقطة تحليل مفيدة في تقييم أداء السهم، بل يعتبرها البضع من أهم المعلومات المالية عن الشركة، حيث يعكس استمرارية توزيع الأرباح أداء الشركة القوي وأن لها تدفق نقدي حقيقي لتسديد توزيعات الأرباح مما يمنح بياناتها المالية نوعا من المرجعية الثابتة للتحليل الأساسي لقوة الشركة، بالإضافة إلى أنه بالأخذ في الاعتبار أن توزيعات الأرباح لا تتغير إلا مرة واحدة في السنة فإنها توفر نقطة تحليل أكثر استقرارا من المقاييس المالية الأخرى التي تخضع للتقلبات اليومية في اسعار الأسهم.

2. توسع الأرباح، وتقليل المخاطر

المخاطرة من أساسيات الاستثمار في سوق الأوراق المالية عموما، وأي عملية تداول او استثمار تنطوي على مخاطر، الأسهم قد ترتفع أو تنخفض لأسباب عديدة، وأحيانا بدون سبب معلوم، لذا يتم اعتبار أن الشركات التي تدفع توزيعات أرباح تقدم للمساهم على الأقل عائدا جزئيا على الاستثمار خاصة وأنه من النادر أن تتوقف الشركات التي تدفع الأرباح عن توزيع أرباحها، بل في معظم الأحيان ما تزيد مقدار أو نسب الأرباح الموزعة بمرور الوقت، بالإضافة إلى ثلاث نقاط فرعية أخرى

1. تقليل تأثير التضخم

لكي يحقق المستثمر أي مكاسب صافية حقيقية من الاستثمار، يجب أن يوفر الاستثمار أولاً ما يكفي من العائد للتغلب على فقدان القوة الشرائية الناتجة عن التضخم. بعد فترة طويلة من امتلاك الأسهم، أو ما يعني الاستثمار على المدى الطويل، قارن بين الأرباح التي ستحققها في النهاية بعد صعود السهم، وحجم العائد على الاستثمار بعد حساب التضخم وقت البيع وبين عائد الاستثمار التي تم تحقيقها من مدفوعات توزيعات الأرباح خلال تلك الفترة2. توازن العوائد في بيئة الفائدة المنخفضة

إذا كنت من محبي استثمارات الدخل الثابت، مثل السندات الحكومية او شهادات الإيداع، وفي حالة معدل الفائدة المنخفض، يكون عائد توزيعات الأرباح الذي تقدمه الشركات التي تدفع أرباحًا أعلى بكثير من معدلات الفوائد المتاحة من الاستثمارات ذات الدخل الثابت3. تعزيز سعر السهم نفسه

الشركات التي تدفع توزيعات الأرباح لحاملي أسهمها تسهم بشكل فعال في تحسين سعر السهم الإجمالي، فبمجرد أن تعلن الشركة عن توزيعات أرباح يصبح هذا السهم أكثر جاذبية للمستثمرين. يؤدي هذا الاهتمام المتزايد بالشركة إلى زيادة الطلب على السهم، مما يعزز سعره، الذي يترجم بدوره إلى ربحية أعلى لحامله

تأثير تغير أسعار الفائدة على توزيعات الأرباح

يمكن تلخيص هذه الجزئية في نقطتين

1. التأثير على ربحية الشركات

للتغيرات في أسعار الفائدة تأثير على ربحية الشركات وأحيانا تقييد القدرة على دفع الأرباح، خاصة للشركات المثقلة بالديون. وحتى ولو لم تكن الشركة مديونة، يمكن لتغير أسعار الفائدة أن يؤثر بشكل غير مباشر على ربحية الشركة، فمثلا رفع فائدة الفيدرالي قد يدفع بسعر الدولار إلى الأعلى، مما يقلل مساهمة الأرباح الخارجية وبالتالي يؤثر على محصلة الربحية النهائية للشركة

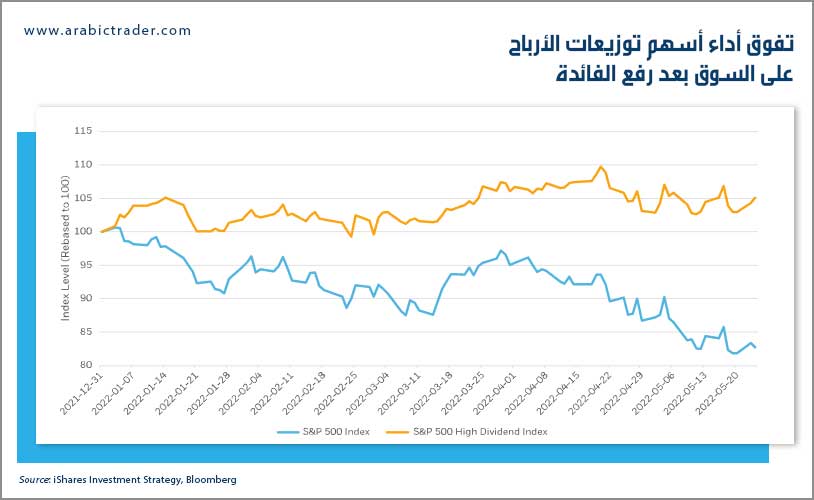

2. المنافسة من مصادر أعلى في العوائد

عندما ترتفع أسعار الفائدة، تبدأ مصادر العائد الأخرى مثل أذون الخزانة قصيرة الأجل وشهادات الإيداع في الظهور بشكل أكثر جاذبية للمستثمرين، خاصة وأنها من أدوات الاستثمار ثابتة الدخل مقارنة بمخاطر تقلبات أسعار الأسهم. وهنا تكون المقارنة بين بين توزيعات الأرباح أمام عوائد السندات مثلا لتقييم الجاذبية النسبية للأسهم مقابل السندات، في حالة الفائدة المرتفعة ومع التأثير المتوقع في النقطة الأولى قد تفوز السندات، مما يضعف سعر السهم

أنواع توزيعات الأرباح

عادة ، يتم دفع أرباح الأسهم على الأسهم العادية للشركة. هناك عدة أنواع من توزيعات الأرباح التي يمكن للشركة أن تختار دفعها لمساهميها.

1. توزيعات أرباح نقدية Cash dividends

وهو النوع الأكثر شيوعًا من توزيعات الأرباح حيث تدفع الشركات بشكل عام المبالغ المالية نقدا مباشرة إلى المساهمين

2. توزيعات أرباح الأسهم.

وهو نوع بديل عن الدفع النقدي حيث يمكن للشركات أيضًا أن تدفع للمستثمرين حصص إضافية من أسهم الشركة بقدار مكافيء لحجم الأرباح المعلن توزيعها.

3. أرباح خاصة Special dividends.

يتم دفع توزيعات الأرباح هذه على جميع الأسهم في الأسهم العادية للشركة ، ولكن لا تتكرر مثل الأرباح العادية. غالبًا ما تصدر الشركة أرباحًا خاصة لتوزيع الأرباح التي تراكمت على مدى عدة سنوات والتي ليس لديها حاجة فورية لها.

4. برامج إعادة استثمار الأرباح (DRIPs).

وتعني Dividend reinvestment programs يمكن للمستثمرين في DRIPs إعادة استثمار أي أرباح يتم استلامها مرة أخرى في أسهم الشركة، وغالبا ما تكون بأسعار مخفضة.

5. توزيعات الأرباح الممتازة Preferred dividends

السهم الممتاز preferred stock يختلف عن السهم العادي بأنه يتميز بتحديد عائد ثابت يحصل عليه صاحب السهم الممتاز قبل إجراء أي توزيعات أرباح يحصل عليها حاملو الأسهم العادية، وبعد ذلك تحصل معهم على نصيبها من الأرباح بالتساوي وفي حال عدم تحقيق الشركة لربح يغطي مقدار التوزيعات التي يجب أن يحصل عليها حامل السهم الممتاز فان حقه لا يسقط ولكنه قد يؤجل.

عادة ما يتم دفع توزيعات الأرباح كل ثلاثة أشهر، ولكن على عكس توزيعات الأرباح على الأسهم العادية ، فإن توزيعات الأرباح على الأسهم الممتازة تكون ثابتة بشكل عام.

أقرأ أيضا

في الإدارة المالية توزيعات الأرباح هي جزء من أرباح الشركة المدفوعة لمساهميها وعندما تحقق الشركة ربحًا، فهناك طريقتان يمكن من خلالها استخدام الأموال الفائضة. يمكن للشركة إما أن تقرر إعادة استثمار الأرباح في الأعمال التجارية لتحقيق المزيد من النمو وهو ما يطلق عليه الأرباح المحتجزة أو توزيعها على مساهميها.

الشركات التي لا تدفع أرباح لمساهميها ليست بالضرورة شركات بلا ربحية أو خاسرة، إنما رأى مجلس الإدارة أن إعادة استثمار الأرباح في العمليات التجارية الخاصة بالشركة سيعود بالنفع الأكبر على الشركة ومساهميها من دفعها نقدا للمساهمين، أو أنها في حاجة للحفاظ على الأموال الإضافية لتغطية أمور مالية أخرى أو لظروف طارئة

تحقق الشركة ربحية خلال فترة زمنية محددة بالإضافة إلى الأرباح المحتجزة نتيجة عملياتها التجارية وتعاملاتها في الأسواق ثم يقرر مجلس الإدارة أنه يجب دفع بعض الأرباح للمساهمين - بدلاً من إعادة استثمارها، وتتم الموافقة على توزيعات الأرباح المخطط لها ثم تعلن الشركة عن توزيعات الأرباح وتفاصيلها مثل القيمة والموعد وتاريخ التنفيذ وقيمة الربحية للسهم

السهم الممتاز preferred stock يختلف عن السهم العادي بتحديد عائد ثابت يحصل عليه حامل السهم الممتاز من قبل الشركة المصدرة قبل إجراء أي توزيعات أرباح يحصل عليها حاملو الأسهم العادية، وبعد ذلك تحصل معهم على نصيبها من الأرباح بالتساوي