آراء المحللين / تحليلات أسواق الأسهم

مستثمرو الولايات المتحدة الأمريكية يقتنصون 50٪ من سندات أرامكو

الاربعاء 17 ابريل 2019 05:50ص

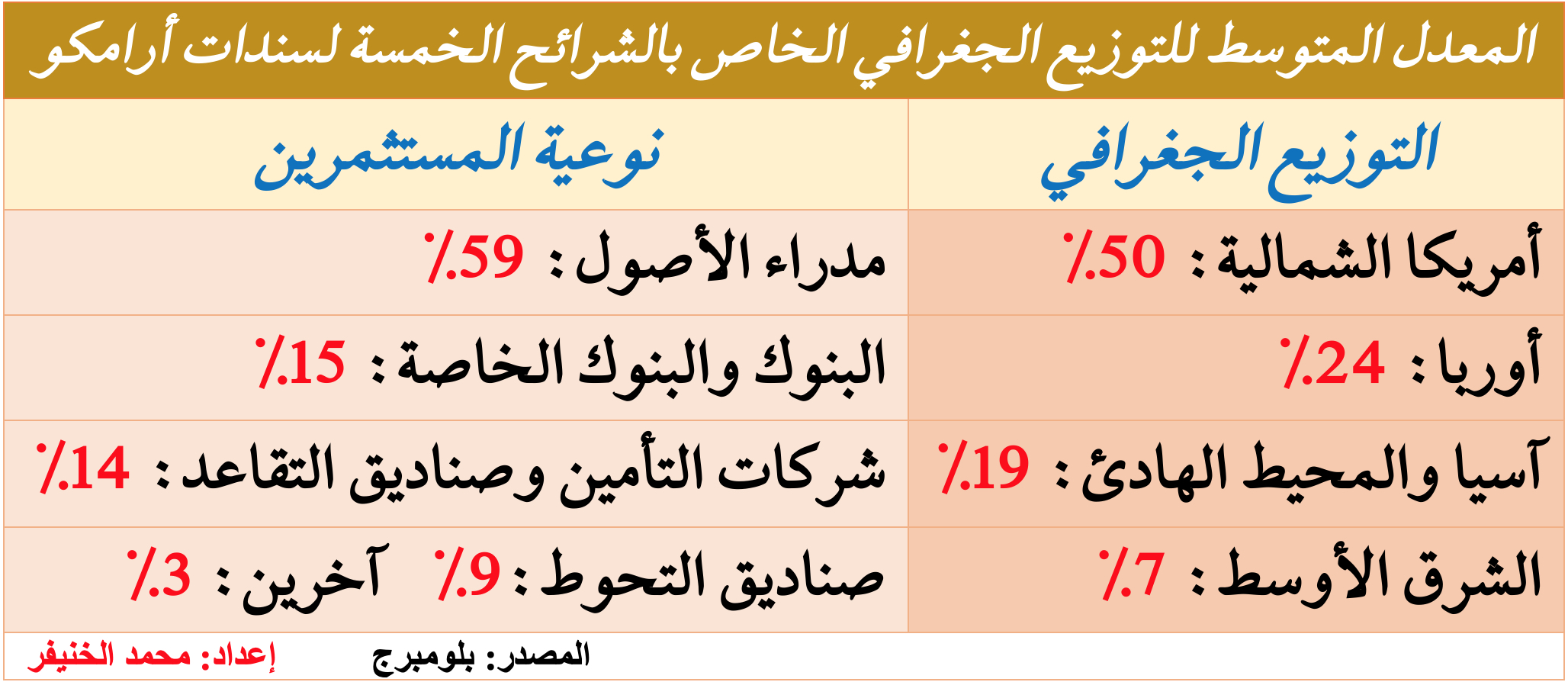

كشف التوزيع الجغرافي الذي تم تسريبه من البنوك المرتبة لإصدار ال12 مليار دولار لأرامكو أن مستثمرو الولايات المتحدة الأمريكية قد اقتنصوا 50٪ من سندات أرامكو وأن السندات قد لاقت شعبية مذهلة بين مدراء الأصول الذين اشتروا 59٪ من الإصدار.

وتؤكد تلك البيانات ما تطرقت له المكرة البحثية التي نشرتها صحيفة الجزيرة البارحة والتي ذكرنا فيها بأن هناك سيولة جديدة لأول مره نراها تأتي للإصدارات السعودية وهي سيولة قادمة من المستثمرين الذين يركزون على فئة معينة من الأصول ذات التصنيف الاستثماري (investment grade).

وكذلك دخول سيولة من الصناديق المتخصصة بسندات الشركات (وهذه الفئة الأخيرة لا تستطيع شراء السندات السيادية السعودية بحكم القيود الاستثمارية التي تحكم انشطة الصندوق وعليه فهم لم يلقوا بالا لمسألة ان أرامكو تتداول داخل منحنى العائد السيادي).

صناديق التحوط

وتم ملاحظة ولأول مرة تواجد لافت لصناديق التحوط (لم نشهده في كافت الاصدارات السعودية السابقة) وذلك عندما اشتروا 9٪ من السندات (مما يعني أن تلك الصناديق تراهن على أسعار النفط المستقبلية).

وكما كان متوقعاً من تحليل صحيفة الجزيرة فلقد استحوذت منطقة آسيا والمحيط الهادئ على نسبة عالية من التخصيص وصلت الى 19٪ (مقارنة مع 14٪ مع الإصدار السعودي السيادي الذي تم أوائل هذه السنة).

حيث سبق أن تم ذكر أن أرامكو سوف تعول على طلبات اكتتاب المستثمرين الآسيويين بعد أن استحوذت قارتهم على 71% من إجمالي صادرات النفط .

و تلك الروابط تعززت عبر المشاريع المشتركة لمصافي النفط التي ابتدئها أرامكو في القارة الآسيوية منذ أكثر من 10 سنوات.

طبعا تلك المصافي تقوم بشراء النفط السعودي. لذلك لاحظنا أن الجولة الترويجية اشتملت على 3 مدن آسيوية

إعادة تسعير

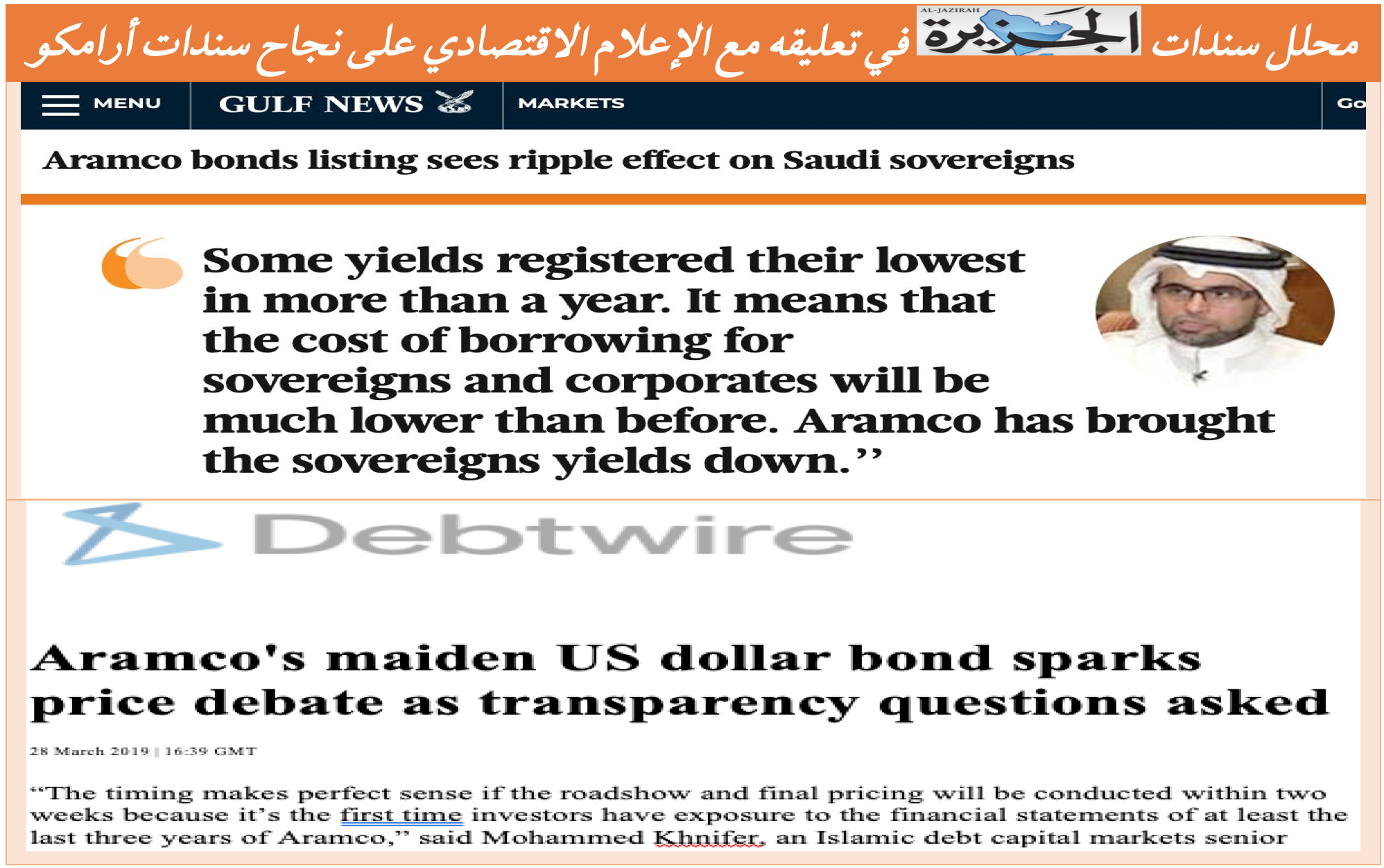

ولقد ساهم الإقبال الهائل على سندات ارامكو بشكل إيجابي في اعادة تسعير منحنى العائد لسندات المملكة وأتوقع أن يمتد أثر ذلك أيضاً للشركات السعودية التي تسترشد بالمنحنى السيادي عند تسعير اصداراتها المستقبلية .

وأصبحنا لأول مرة نجد ادنى انخفاض للعوائد تم تسجيله منذ اكثر من سنة .

رسوم ترتيب الإصدار

وجرت العادة أن تحصل البنوك التي ترتب إصدارات السندات والصكوك على رسوم نجاح إغلاق الإصدار.

ولكن القصة تبدو مختلفة مع سندات أرامكو. لعل من المستحسن هنا أن نستشهد بالتحقيق الذي أجرته رويترز بهذا الخصوص.

حيث تقول :"بناء على نوعية الرسوم التي تقاضتها البنوك في صفقات سندات سابقة صادرة في الخليج، فإن الرسوم في هذه الصفقة قد تصل إلى قرابة مليون دولار لكل مدير من مديري الدفاتر (تعادل نقطة أساس واحدة من قيمة الإصدار).

لكن البنوك سعت بقوة خلال الأشهر القليلة الأخيرة للفوز بتفويض إصدار السندات المهم، لا من أجل الرسوم بقدر ما هو أملا بأن تكافئها أرامكو بتفويضات في المستقبل لمعاملات في أسواق المال وأنشطة مصرفية أخرى مثل خدمات الصرف الأجنبي والاستثمار".

آخر وأحدث التحليلات

الندوات و الدورات القادمة

مجانا عبر الانترنت

مجانا عبر الانترنت

تداول العملات باستخدام الدايفرجنس وأنواعه مع استراتيجية قوية

- الاثنين 20 مايو 10:30 م

- 120 دقيقة

- أ. محمد صلاح

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات