إشارات من المعروض النقدى الأمريكى

الاثنين 13 مارس 2023 05:54ص" شىء ما قد ينكسر " تلك الجملة المربكة تناولها الإعلام الأمريكى إبان الأزمة المالية العالمية 2008 و يعاد بثها خلال الشهور الماضية فى ظل ضبابية و حيوية واقع اقتصادى مزدحم بتناقضات واسعة أكثرها عمقا و تأثيرا هو انكماش المعروض النقدى الأمريكى M2 رسميا فى 2023 للمرة الرابعة خلال قرن و نصف ، على الرغم من ارتفاعه بنحو 35% عما كان عليه قبل الجائحة مسجلا أكثر من 21 تريليون دولار مقابل 15.4 تريليون دولار قبل 4 سنوات.

إذن نحن أمام إرتفاع قياسى تاريخى فى كمية النقود المتداولة عبر الاقتصاد الاول عالميا ، تزامنا مع أكبر نسبة انكماش فى ذلك المعروض منذ ثلاثينيات القرن الماضى ، ليبدو الأمر عجيبا تفسره فقط النسبة الأعلى على الإطلاق فى نمو المعروض النقدى فى الولايات المتحدة بنحو 28% بين عامى 2020 و 2021 لمواجهة تداعيات الجائحة التى خلفت تضخما مستمرا حتى الآن ، قد يكون ليس ناتجا عنها بالأساس و لكن فى الاغلب مبررا بها .

الأمر الذى يؤكد على صحة نظريات الاقتصاد الكلى التى ترى أن التضخم ظاهرة نقدية مصنوعة عن قصد كجزء أصيل فى عمل الدورات الاقتصادية ، و هو ما يدعونا للتأمل فيما مضى و استشراف القادم من إشارات هامة ينطق بها الانكماش الحالى -2% للمعروض النقدى الأمريكى من خلال النقاط التالية ...

أولا . استقرت البنوك المركزية على عدة مؤشرات فى احتساب المعروض النقدى من M0 و M1 للأموال ذات النطاق المحدود كالعملات المحلية ، و M2 الأكثر استخداما بإضافة لما سبق الودائع البنكية قصيرة الأجل و بعضا من صناديق أسواق المال ، و M3 الأوسع نطاقا شاملا الجميع بإضافة الوادئع طويلة الأجل .

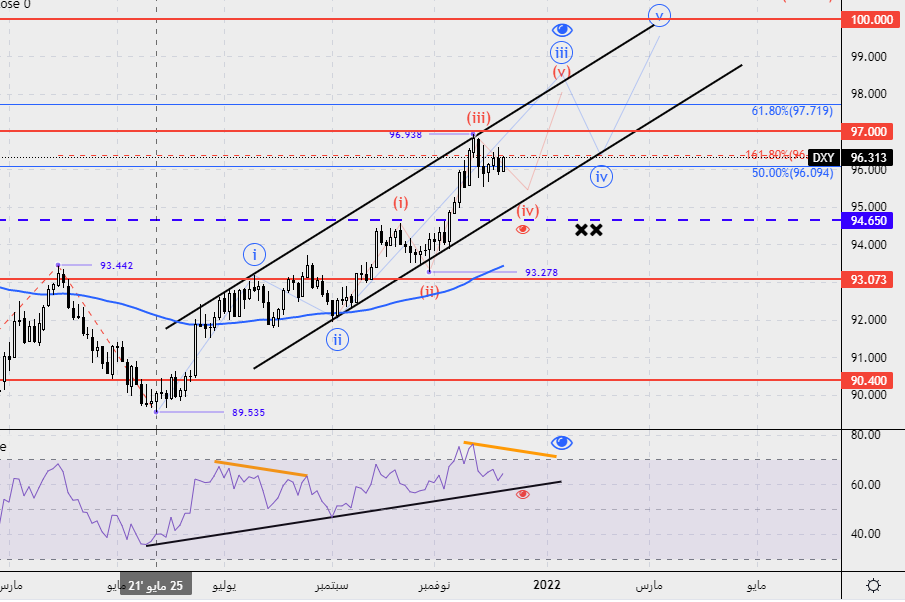

ثانيا . يتمسك بنك الاحتياطي الفيدرالي مؤخرا بسياستين لمواجهة التضخم الكبير أولهما تشديد كمي بعد الإفراط فى تيسير كمى استمر لسنوات ، و ثانيهما رفع مستمر و قياسى لمستوى الفائدة يتوقع أن يصل إلى 6% بعد عقد من التمويلات الرخيصة بفوائد قاربت الصفر ، فى عملية أشبه ببسترة عكسية للاقتصاد تكشف عنها البيانات الحالية لإنكماش المعروض النقدى التى توحى باقتراب تهدئة مؤقتة لهذا التشديد إذا ما أراد الفيدرالى .

ثالثا . المشكلة هنا أن بيانات ذلك المعروض لا تتضمن كل القروض و البطاقات الائتمانية التى تشهد تعثرا ملحوظا فى السداد يصل بالفوائد إلى 20.5% كأعلى نسبة فى أربعة عقود مع تدنى تاريخى لمعدلات الادخار بين الأمريكيين عند مستوى 2.2% ، و لا يشمل أيضا المعروض معظم الرهون العقارية التى تعانى تخلفا عن السداد لمدة 30 يوم فى ظل تراجع هو الأكبر منذ عام 1995 على طلبات قروض شراء المنازل التى لا تتم بدون قروض لنحو 71% من المتعاملين .

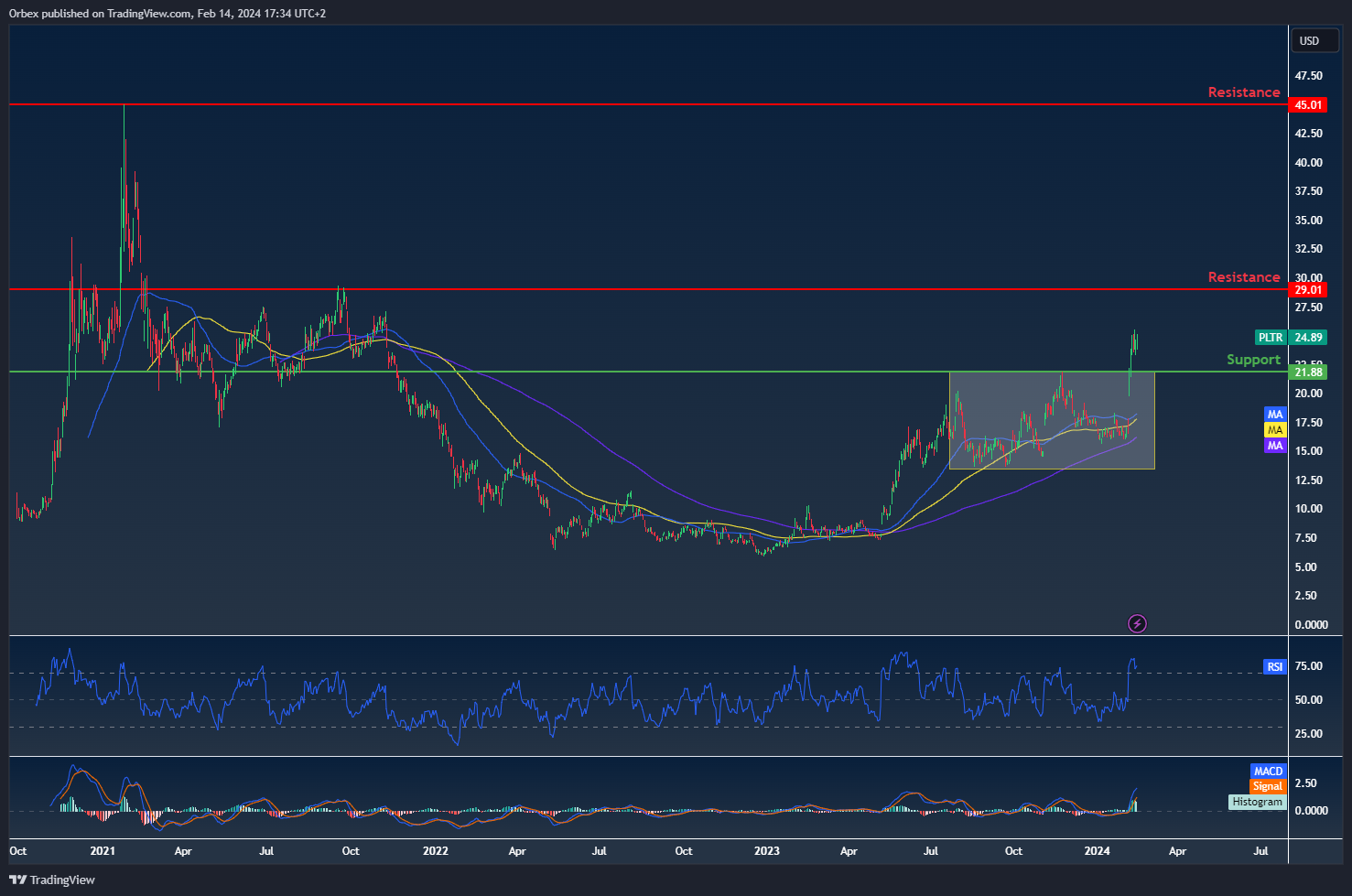

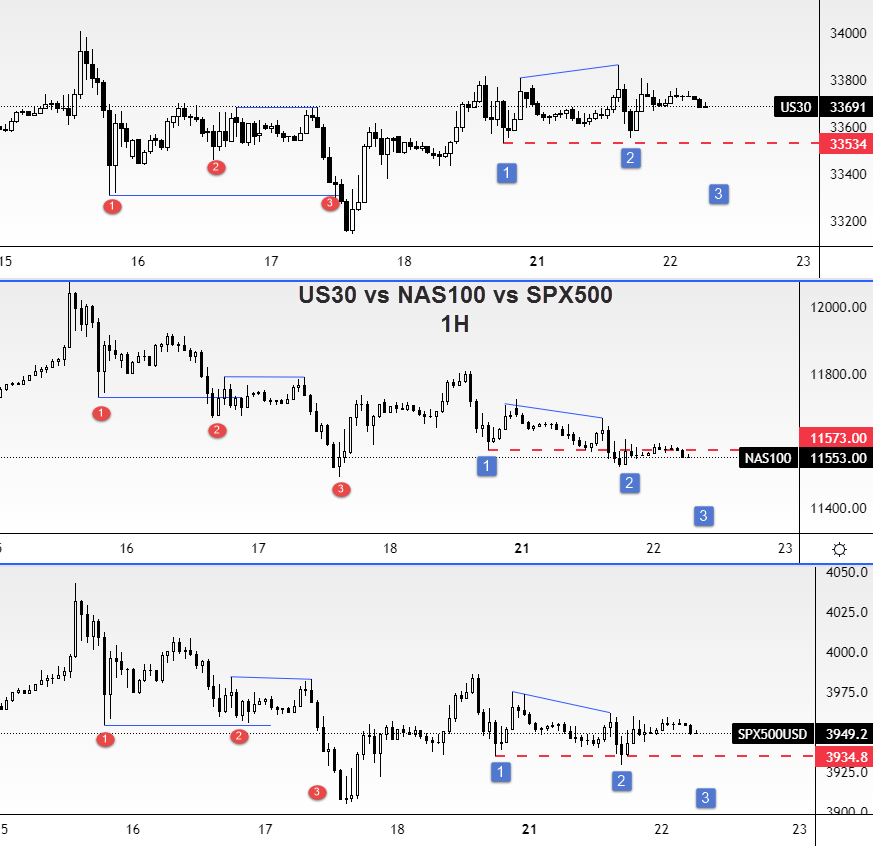

رابعا . إصرار الفيدرالى على مستهدفات تقديرية بإنكماش المعروض النقدى إلى -4% و تضخم عند مستوى 2% فقط خلال الفترة القادمة فى إطار سياسته التشددية ، يقود إلى ركود حتمى للاقتصاد الأمريكى لا إلى تعاف متوهم يتم الترويج له ، و لكن كيف سيفعلها بدون توسيع رقعة الضحايا ؟! بدون مضاعفة مستويات البطالة الحالية و ضرب فقاعات أسواق الأسهم التى تعاند مؤقتا سلبية بيانات نتائج أعمال الشركات المدرجة فى ظل أكبر تراجع فى ربع قرن للتدفقات النقدية لأكبر 10 شركات فى مؤشر SP500 ؟!

- ختاما ... مشهد الشىء و عكسة فى وفرة كمية المعروض النقدى و نسبة انكماشه الحالية ينسحب على صور شتى و يفسر الكثير من تناقضات الاقتصاد الأمريكى من تضخم مرتفع و فوائد أيضا مرتفعة ، من قوة سوق العمل و ركود منتظر تنتعش فيه البطالة ، من فقاعات سعرية محملة بديون هائلة و تذبذبات عصبية لأداء الأدوات المالية ... ليبقى السؤال مفتوحا هل تلك مرونة كافية تؤدى إلى النجاة فى نهاية المطاف أم العكس ؟!

آخر وأحدث التحليلات

الندوات و الدورات القادمة

كيف تبدأ التداول في سوق العملات وعقود الفروقات CFDs

- الخميس 09 مايو 08:30 م

- 120 دقيقة

- أ. ملاك الحسيني

مجانا عبر الانترنت

تقنيات واستراتيجيات فنية لتداول الأسواق المالية

- الاربعاء 15 مايو 08:30 م

- 120 دقيقة

- أ. وائل مكارم

مجانا عبر الانترنت

تداول العملات باستخدام الدايفرجنس وأنواعه مع استراتيجية قوية

- الاثنين 20 مايو 10:30 م

- 120 دقيقة

- أ. محمد صلاح

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات