آراء المحللين / تحليلات أسواق الأسهم

"بعد الأسهم"،، أما حان للسعودية الانضمام لمؤشرات "السندات" العالمية؟

الأحد 08 يوليو 2018 11:59مساورتني الشكوك عندما أوردت رويترز تقرير مفصل عن امكانية انضمام السعودية الى مؤشرات جيه.بي مورجان المخصصة للسندات الحكومية القادمة من الأسواق الناشئة والمقومة بالدولار.

وقلت في نفسي لو حدث ذلك، فإنه بالتأكيد سيتم إجراء استثناءات للدول الخليجية من أجل الانضمام للمؤشر الذي تتبعه استثمارات بنحو 360 مليار دولار (وحدها عمان من نجحت في الانضمام).

السبب في هذه الشكوك هو لكون بعض الشروط التي تؤهل السعودية لتدخل ضمن منظومة هذا المؤشر لم تتحقق (إلا أن تحقيق رويترز أوضح أن هناك معالجة استثنائية يمكن تطبيقها على الدول الخليجية (إذا ارتىْ صناع القرار بالمؤشر) من أجل الانضمام).

ما يجري الآن هو أن جيه.بي مورجان تجري مشاورات "داخلية" بشأن ضم الدول الخليجية (وذلك بعد تساءل المراقبين عن كيفية استبعاد (مؤشر مخصص للأسواق الناشئة) معظم الدول الخليجية (التي فعلياً هي ضمن منظومته)، لاسيما أن تلك الدول قد أصدرت 25 بالمئة من أدوات الدين الجديدة التي باعتها الأسواق الناشئة في كل سنة من السنوات الثلاث الماضية.

وتمثل تلك الدول الآن 14 بالمئة من إجمالي أصول الدين "القائمة" في الأسواق الناشئة.

إلا أن هناك معيار صارم لدى هذا المؤشر يعيق عملية الانضمام (تعتبر دول الخليج في مرتبة عالية جدا على مؤشر البنك الدولي لتصنيف الدخول المرتفعة تتجاوز المعايير العادية التي تؤهل للإدراج في مؤشر الأسواق الناشئة).

بيد أنه من الممكن أن تكون هناك طرق أخرى لبحث الأمر، مثل نسب تعادل القوة الشرائية التي يستخدمها صندوق النقد الدولي ومنظمة التعاون الاقتصادي والتنمية للمقارنة بين ثروات مختلف الدول. وهذه الطريقة، بحسب رويترز" ستضع دول الخليج ضمن تصنيف الأسواق الناشئة.

وبحسب وجهة نظري، فهناك "فجوة" في المعايير" الخاصة بالانضمام لمؤشر سندات الأسواق الناشئة الخاص بجيه.بي مورجان .

واذا لم تعالج فسنجد دول الخليج قد انضمت لمؤشرات أخرى (ولو كان هذا "المعيار" الصارم متواجد لدى كافة مؤشرات الأسهم العالمية لكانت السعودية لم تنضم لمؤشر ( MSCI) للأسواق الناشئة .لاحظ أن المتحدث باسم البنك امتنع عن التعقيب على احتمال حصول دول الخليج على الضوء الأخضر في التحديث القادم للمؤشر، الذي جرت العادة على إعلانه في شهر سبتمبر القادم. وأكتفى المتحدث بالقول أن معاير الانضمام لهم "صارمة".

الغاية من هذه الزاوية هو استعراض مؤشرات السندات الأخرى التي تستطيع السعودية الانضمام لها. وسوف تستمر السلسلة التوعية للجهات (المفترض لها تولي هذا الملف) وذلك عبر كتابة تحليلات أخرى تدور حول شروط الانضمام لمؤشرات السندات والمميزات التي سنجنيها في حال الانضمام.

أنواع "مؤشرات السندات"

عالم أسواق الدخل الثابت لا يقتصر فقط على مؤشرات جيه.بي مورجان بل يمتد لمؤشرات أخرى. فمثلاً هناك مؤشر، تابع لمصرف سيتي بانك، للسندات السيادية بالأسواق الناشئة والمتطورة

((Citi World Government Bond Index (WGBI)

وهناك كذلك مؤشر تابع لبلومبرج

). Bloomberg USD Emerging Market Composite Bond Index(

وهذا المؤشر بوجهة نظري يأتي ثانياً بحسب الأهمية وهذا المؤشر كان تابع في السابق لبنك باركليز قبل أن يتم بيع تلك المؤشرات لبلومبرج

نأتي الآن الى مؤشر جيه.بي مورجان

(JP Morgan Emerging Market Bond Index (EMBI)

الذي يعد

أحد أكثر المؤشرات تتبعا من قبل مستثمري الأسواق الناشئة الذين يستخدمونه كمقياس للأداء

مع العلم أنه قد تم إجراء مسح على اكثر من 100 صندوق متخصص بسندات الأسواق الناشئة وتم اكتشاف أن هذا المؤشر قد كان الخيار الأبرز لمدراء الصناديق.

من يتولى زمام هذا الملف؟

يستغرب العديد من المستثمرين كيف لدولة من مجموعة العشرين وأحد أبرز مُصدري أدوات الدين بالعالم وهي غير موجودة بأي مؤشر للسندات (سواء مؤشر خاص بالدول المتقدمة أو الناشئة).

المفترض أن نشرع بإجراء محادثات الانضمام لهذه المؤشرات منذ أوائل 2017 (وعليه اهيب بجميع الجهات الحكومية التي استلمت ملف الانضمام لمؤشرات الأسهم (بالإضافة لمكتب الدين العام) لتولي زمام هذه الملف الذي سيعني للسعودية جلب العديد من المليارات سواء لسنداتنا الدولارية أو المحلية) وكذلك أشجع الذين يعملون على وثيقة "برنامج تطوير القطاع المالي" أن يضعوا نصب أعينهم تحقيق هدف "الانضمام لمؤشرات السندات" ،الذي لم تذكره الوثيقة، وذلك للمنافع الجمة التي سيجنيها اقتصادنا الوطني .

وللذين لا يدركون أهمية "مؤشرات السندات" فإن شركات إدارة الأصول تطلب من المدراء الذين يتولون إدارة صناديق الدخل الثابت أن يستثمرون بسندات الأسواق الناشئة وبعض تلك الصناديق لا يستطيع الاستثمار بأدوات الدين السعودية بسبب عدم ضمها لهذه المؤشرات. على سبيل المثال لماذا لا نطلب من البنوك التي رتبت إصداراتنا المليارية بأن يتحدثوا مع المستثمرين الذين أشتروا ديوننا وذلك من أجل الضغط على جيه.بي مورجان بخصوص إجراء تعديل على أحد أهم القواعد الصارمة لديهم والتي تدور حول أن مستويات الدخل بالخليج تعتبر مرتفعة نسبياً وعليه فهي غير متناسبة مع التعريف النمطي للسوق الناشئة.

هذا بخلاف العلاقة الاستثنائية التي بين المملكة و جيه.بي مورجان (المصرف المالك لهذه المؤشرات)والتي تعود بداياتها الى 1934.

آخر وأحدث التحليلات

الندوات و الدورات القادمة

مجانا عبر الانترنت

مجانا عبر الانترنت

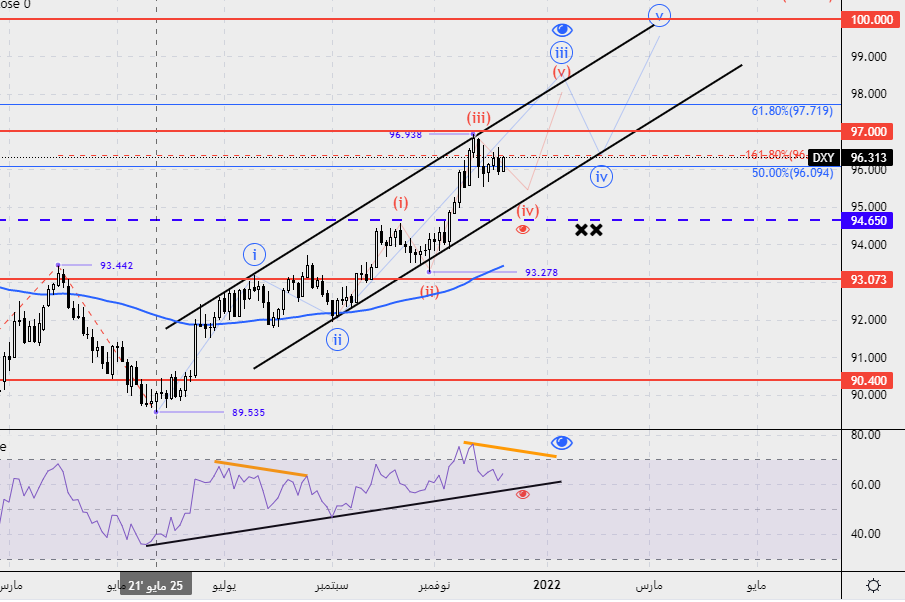

تداول العملات باستخدام الدايفرجنس وأنواعه مع استراتيجية قوية

- الاثنين 20 مايو 10:30 م

- 120 دقيقة

- أ. محمد صلاح

مجانا عبر الانترنت

جاري تحميل التعليقات

جاري تحميل التعليقات